您现在的位置是:首页 > 期货新品上市 > 白砂糖期货白砂糖期货

亏损幅度进一步扩大 预计白糖延续震荡格局

![]() 龙听2023-03-28【白砂糖期货】人已围观

龙听2023-03-28【白砂糖期货】人已围观

简介来源:创元期货 作者:创元期货研报正文糖浆和预拌粉的进口,与今年同期食糖的进口,都没有萎缩的迹象。这不支撑后期有缺口的预期。特别是今年1-2月份食糖进口数据,呈现出的特点与整

来源:创元期货 作者:创元期货

研报正文

糖浆和预拌粉的进口,与今年同期食糖的进口,都没有萎缩的迹象。这不支撑后期有缺口的预期。特别是今年1-2月份食糖进口数据,呈现出的特点与整个2022年是一致的,即内外价差无法调节进口量。去年全年的配额外进口,基本上都是亏损的,今年亏损的幅度进一步扩大,但进口不减反增。表观数据确实不配合交易内外价差的修复。

据统计,开机的工厂从3月初的10家,增至24家。到3月底,开机糖厂又增加12家。目前天气预报一切正常,因此到3月底的双周入榨量,有望达到500万吨。

糖厂的密集性开榨,会在4月中旬之前出现。这是相当不利于游资继续拉抬行情的。这表明在ICE5合约4月底到期之前,南巴西的新糖上市数量较同期多一些,逼仓难度大。

近期机构不断上修对巴西新榨季入榨甘蔗量和产糖量的预期,Stonex和Czarnikow分别把入榨量修订至5.92和5.97亿吨,历史峰值是6.05亿吨。

操作上,SR2309的持仓过低,不到25万手。正常情况下,超过40万手的持仓,交易才有火花。因此,本周估计还是震荡的格局,缺乏资金参与的品种,涨跌的持续性都差一些,只有日内的短线机会。

风险点:巴西天气

一、数据更新

1.1泰国2月食糖出口

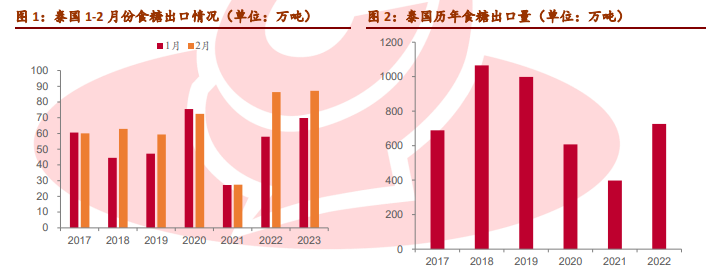

泰国2月出口食糖87.17万吨(原糖51.61万吨,白砂糖5.46万吨,精制糖30.10万吨),同比增加3.06万吨。22/23榨季10-2月累计出口266.19万吨,同比增加7.75万吨。

与同期对比,今年2月份泰国的食糖出口量是达到巅峰状态了。这得益于国际糖价的强势,在印度糖暂停发放新的出口许可的大背景下,泰国糖厂出口的意愿相当强烈。

其中,1-2月份累计出口印尼的原糖为6.8万吨,与同期的6.5万吨基本持平,白糖(6210, 38.00, 0.62%)和精炼糖增幅较为明显的是老挝,增幅为56%,马来西亚则直接增加了8万吨的原糖进口。

1.2中国1-2月糖浆&预拌粉进口

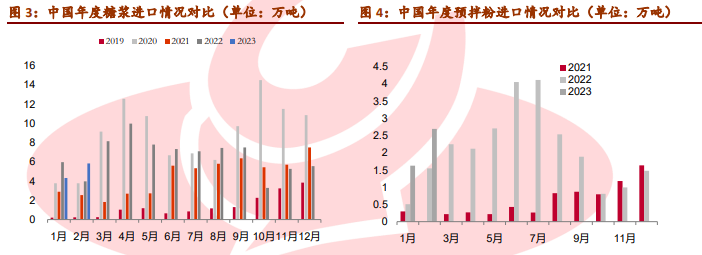

2023年1-2月我国甘蔗糖或甜菜糖水溶液(税则号17029011)进口量为10.16万吨,同比增加0.22万吨;甘蔗糖、甜菜糖与其他糖的简单固体混合物,蔗糖含超过50%(税则号17029012)进口量为4.34万吨,同比增加2.28万吨;其他固体糖及未加香料或着色剂的糖浆、人造蜜及焦糖(税则号17029090)进口量为0.32万吨,同比减少0.2万吨。

税则号170290项下三类商品1-2月合计进口量为14.82万吨,同比增加2.29万吨,增幅18.28%。

相比较而言,糖浆的进口量算是持稳在一定的数量上,每个月大约5-6万吨左右。但是预拌粉进口量的增幅,依然是突飞猛进。如果后期平均每个月保持2万吨以上的数量,那么全年恐怕有25-30万吨,基本上可以对冲今年国产糖的减产了。

实际上,糖浆和预拌粉的进口,与今年同期食糖的进口,都没有萎缩的迹象。这不支撑后期有缺口的预期。特别是今年1-2月份食糖进口数据,呈现出的特点与整个2022年是一致的,即内外价差无法调节进口量。去年全年的配额外进口,基本上都是亏损的,今年亏损的幅度进一步扩大,但进口不减反增。表观数据确实不配合交易内外价差的修复。

1.3截止3月中旬巴西开榨情况

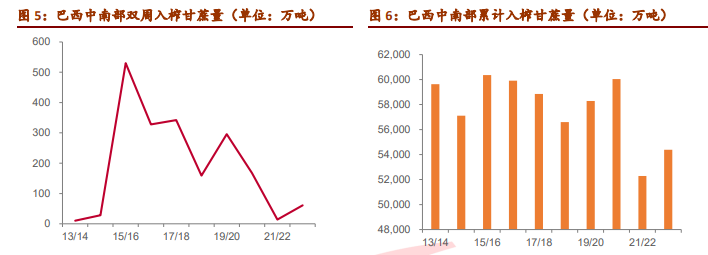

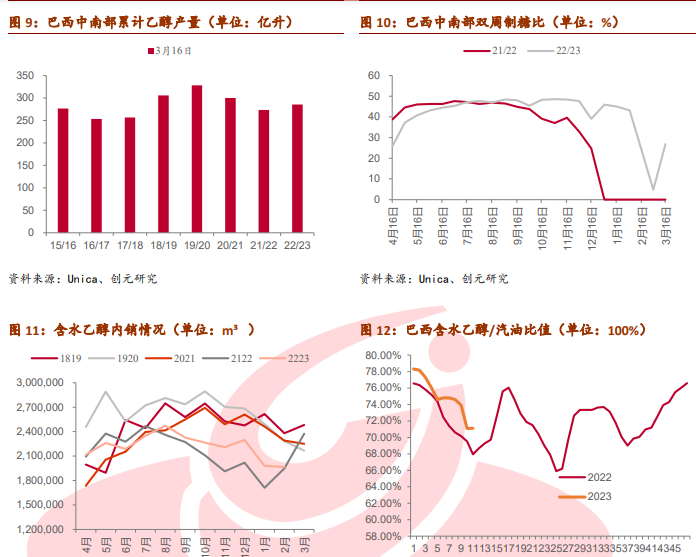

据报告,截止3月中旬,开机的工厂从3月初的10家,增至24家,其中13家榨蔗,11家做玉米(2732, 10.00, 0.37%)乙醇。去年同期只有10家玉米乙醇厂在生产,没有甘蔗糖厂开机。对比过去10年的开机进度,今年的提前开榨在3月上半月中体现得不明显,因为去年基数太小。

据估计,到3月底,开机糖厂又增加12家。目前天气预报一切正常,因此到3月底的双周入榨量,有望达到500万吨。糖厂的密集性开榨,会在4月中旬之前出现,截止4月中旬,大约有80%的糖厂开榨。应该是近5-6年以来开榨时间最早的。

按照统计的惯例,新糖和乙醇产量仍将计入22/23榨季中。4月份之后产出的新糖和乙醇,才纳入23/24榨季产量之中。

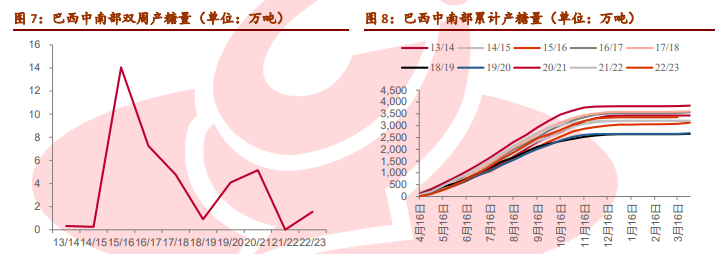

3月上半月双周入榨甘蔗60.8万吨,比去年同期的14.2万吨增327.32%。双周糖产量1.6万吨,去年同期为0。

3月上半月累计入榨甘蔗54389.2万吨,比2022年同期的52291.79万吨增4%。累计产糖3358.25万吨,同比增5%。由于下雨过多,3月上半月ATR比同期下降10.85%,为100.07公斤/吨;累计值下降1.31%的差距,为141.09公斤/吨。

双周产乙醇2.65亿升,同比增57.44%,90%是玉米乙醇。其中,1.65亿升为含水乙醇(-5.08%),1亿升为无水乙醇,去年几乎没有无水乙醇。双周糖醇比26.84%,去年同期由于没有开机产糖,因此没有可比性。

累计产乙醇285.35亿升,同比增4%。乙醇总产量中,含水乙醇164.04亿升(-0.62%),无水乙醇121.3亿升(+11.24%)。玉米乙醇累计产量为42.3亿升,比同期增加了27.59%。

3月上半月,乙醇出口和内销总量为9.83亿升乙醇,同期为10.93亿升,减幅10%。国内市场上,两周内含水乙醇销售量为5.06亿升,去年同期为6.31;无水乙醇的销量为4.24亿升,去年同期为4.34。内销不旺的情况下,出口仍然保持良好态势,上半月乙醇出口量0.512亿升,去年同期为0.274亿升。

本榨季含水乙醇累计内销量为148.38亿升,与同期的148.65亿升基本持平,无水乙醇为105.6亿升,高于去年同期的98.05亿升。加上出口,本榨季累计销售乙醇278.09亿升,比上一季同期增长6%。其中,含水乙醇的销量为158.09亿升(持平);无水120亿升(+15.9%)。

整体而言,虽然今年乙醇出口的数量在总量中还是偏低,但是同比增幅相当大。

从3月上半月含水乙醇的内销量中不难发现,虽然巴西政府在3月初重启了汽油和乙醇的联邦税,乙醇在税收中享有优势,但是含水乙醇与汽油的比价,仍然没有跌破70%,所以在国内乙醇并没有竞争力。相对应的销售量,同比也是减少的。

4月份大面积开榨,乙醇价格在供应量增加之后估计讲继续回落,那么在原油价格维持在65-70美元的区间之内,乙醇有望获得更多的市场份额。

二、关注点:机构继续上修对巴西新榨季的估产

StoneX:入榨量可达5.92亿吨

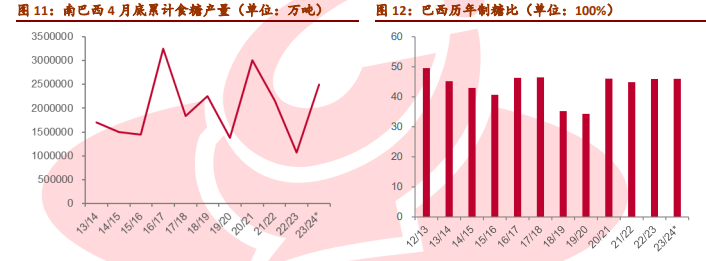

据最新估计,巴西中南部的甘蔗压榨量预计比上一季增长6.2%,达到5.921亿吨,高于一月份预计的5.882亿吨,入榨量的峰值是20/21榨季的6.05亿吨。上修估产的原因之一是,提高对单产的估计,目前认为平均单产可以做到7吨/公顷,增幅为5%;原因之二是种植面积的增加,估计增幅为1.9%,增至777万公顷。该机构估计制糖比可以做到46.7%,比1月份的预估增0.7%,比上个榨季增幅接近于1%。食糖产量估计为3680万吨,比1月份的预估增加了80万吨。目前随着拉尼娜现象的消失,降雨基本停止,南巴西的糖厂陆续开榨。

Czarnikow:入榨量5.97亿吨,有超过6亿吨的可能性

1季度的降雨量是自2016年以来,首次超过历史平均水平。这对甘蔗的单产的提高很有帮助,估计可以达到79吨/公顷。在单产的提高上,所有的机构都达成了共识。最终入榨甘蔗量为5.97亿吨,还有进一步上修的可能性,制糖比47.5%,是自从2011年以来的峰值,产糖3760万吨,是历史第二高。

Czarnikow认为4月份天气正常的话,至少可以产糖250万吨。不过,结合期初库存判断,估计要到5月份,原糖供应的紧张,才能初步缓解。

三、后市判断

由于原糖上的基金净多持仓,从春节之后基本保持在历史最高水平上,接连的宏观地震都没有丝毫动摇。因此,上周原油才出现反弹,ICE原糖5月合约就借力创下了近期的新高21.38美分。

据上周五的报告,数据较为中性。由于3月20日之前降雨量较大,提前开榨糖厂数量甚少。但是报告中关于80%的糖厂将集中在4月中旬之前开榨,是相当不利于游资继续拉抬行情的。这表明在ICE5合约4月底到期之前,南巴西的新糖上市数量较同期多一些,逼仓难度大。

国内白糖方面,市场继续交易内外价差持续在400-500元/吨的贴水。多头认为若贴水迟迟得不到修复,今年上半年国产糖的库存将降至低水平,因此盘面价格回到6500-6600是相当合理的。空头则认为,交易缺口为时尚早,巴西开榨之后也有去库存的压力,原糖7月合约未必能停留在20美分之上。而且目前仍然是国内的淡季,现货销售缺乏亮点,终端除了刚需之外,没有采购意愿。

操作上,SR2309的持仓过低,不到25万手。正常情况下,超过40万手的持仓,交易才有火花。因此,本周估计还是震荡的格局,缺乏资金参与的品种,涨跌的持续性都差一些,只有日内的短线机会。

Tags:

很赞哦! ()

上一篇:返回列表

温馨提示:开立超性价比期货账户,手续费低、返佣高,节省成本才能更好实现盈利!MultiCharts程序化开户、培训教程、策略源码、视频直播资源丰富,平台费用低、学习入门快,欢迎咨询!,政策详询:

温馨提示:开立超性价比期货账户,手续费低、返佣高,节省成本才能更好实现盈利!MultiCharts程序化开户、培训教程、策略源码、视频直播资源丰富,平台费用低、学习入门快,欢迎咨询!,政策详询: